Die vor einiger Zeit beschlossene und seit langem größte Steuerreform der letzten Jahrzehnte wurde jetzt umgesetzt – die Grundsteuerreform! Deshalb sind in Deutschland zusätzlich 36 Millionen Steuererklärungen fällig.

Theoretisch kann diese Steuererklärung jeder Grundbesitzer selbst erstellen, so ganz ohne professionelle Hilfe wird es jedoch bei vielen nicht funktionieren…

Über unseren Steuerberater haben wir für euch (exklusiv nur für unsere Kunden!) Sonderkonditionen verhandelt:

Zum Beispiel beginnt das Honorar für ein Einfamilienhaus bei 380 Euro Netto (wenn digital zusammengearbeitet wird), laut der allgemeinen Gebührentabelle für Steuerberater fallen dazu sonst 600 Euro Netto und weit mehr an!

Das Honorar für unbebaute Grundstücke ist günstiger und für Vermietung und/oder Betriebsvermögen etwas höher angesetzt. Auch für Land- und Forstwirtschaft gibt es Sonderangebote. Die abschließende Überprüfung des Bescheids und sonstiger Mehraufwand werden zusätzlich berechnet.

Sendet uns einfach eine E-Mail an info@schulta-finanz.de und nennt die Objekte, für welche die Erklärung durchgeführt werden soll und wir leiten eure Anfrage weiter – nur so können die Sonderkonditionen gewährleistet werden.

Das wars im Wesentlichen, wer allerdings noch weitere Informationen möchte, darf auch die nachfolgenden Zeilen noch lesen:

Bereits 2018 hatte das Bundesverfassungsgericht (BVerfG) entschieden, dass das System der Grundsteuer verfassungswidrig ist. Nachdem der Bund und die Länder ihre Bewertungsregeln veröffentlicht haben, sind alle rund 36 Mio. Grundstücke in Deutschland neu zu bewerten.

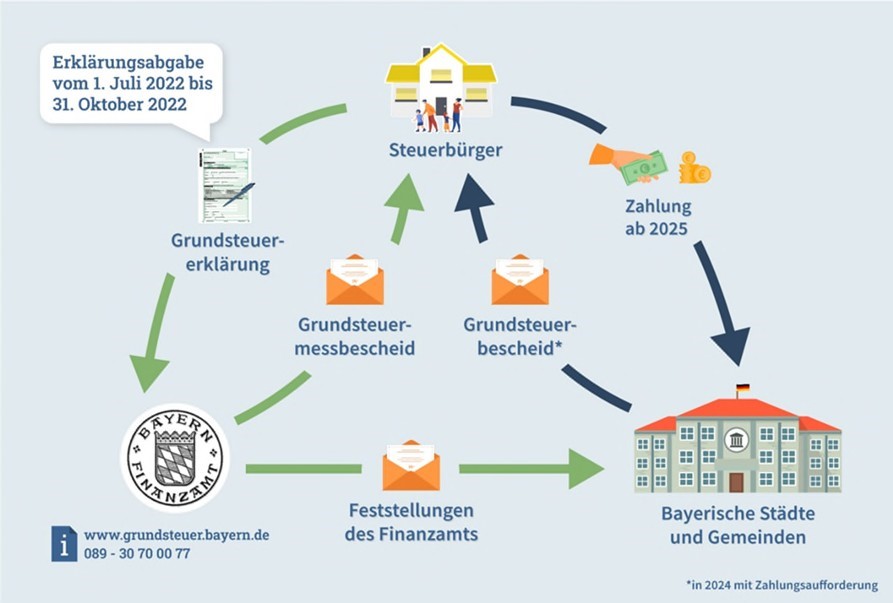

Die neue Grundsteuerbewertung wird somit demnächst die Einheitsbewertung ablösen. Auch wenn die Grundsteuer erst ab dem 01.01.2025 auf Basis der neuen Grundsteuerwerte erhoben wird, beginnt die dafür erforderliche Bewertung in Kürze, da der erste Hauptfeststellungszeitpunkt zur Feststellung von Grundsteuerwerten der 01.01.2022 ist. Alle Grundstückseigentümer (mit Ausnahme einiger öffentlich-rechtlicher Eigentümer) müssen deshalb zwischen 01. Juli und 31. Oktober 2022 eine Feststellungserklärung beim Finanzamt über das Elster-Portal der Finanzverwaltung abgeben.

NEUE ERGÄNZUNG: Die Abgabefrist wurde für die Grundsteuererklärung wurde bundesweit verlängert – der neue Stichtag ist nun der 31.01.2023!

Achtung: Gibt der Steuerpflichtige die Erklärung nicht ab, drohen Zwangsgelder bis zu 25.000 €! Zum anderen steht den Finanzämtern in diesen Fällen eine Schätzungsbefugnis zu. Diese wird bei Nichtabgabe einer Feststellungserklärung sicher nicht zu Gunsten des Steuerpflichtigen ausfallen. Es kann daher nur geraten werden, der Erklärungspflicht nachzukommen.

Wer muss einen solchen Feststellungserklärungen einreichen?

Übersicht: Erklärungs- und Anzeigepflicht

| Wirtschaftliche Einheit | Steuerpflichtige, denen die wirtschaftliche Einheit zuzurechnen sind |

| Grundstück ist mit Erbbaurecht belastet | Erbbauberechtigter unter Mithilfe des Erbbauverpflichteten |

| Gebäude auf fremden Grund und Boden | Eigentümer des Grund und Bodens unter Mitwirkung des Eigentümers oder wirtschaftlichen Eigentümers des Gebäudes |

Hinweis: Antworten auf die wichtigsten Fragen zur neuen Grundsteuer-Regelung stellt das BMF in einem Fragen-Antwort-Katalog zur Verfügung: https://www.bundesfinanzministerium.de/Content/DE/FAQ/faq-die-neue-grundsteuer.html

Weitere Informationen für die bayerischen Regeln findet ihr unter: https://grundsteuer.bayern.de/

Wie bisher wird auch bei der neuen Grundsteuer in einem dreistufigen Verfahren mit dem Grundstückswert, der Steuermesszahl und dem Hebesatz gerechnet. Maßgebend für die Ermittlung des Grundstückswerts war bisher der Einheitswert. Dieser wird durch den Grundsteuerwert abgelöst.

Dieser Grundsteuerwert orientiert sich unter anderem am Bodenrichtwert, an der Fläche des Grundstücks, am Alter des Gebäudes sowie daran, ob das Gebäude privat oder betrieblich genutzt wird.

Für ein Einfamilienhaus gestaltet sich die Rechnung zum Beispiel folgendermaßen:

Zuerst wird der jährliche Rohertrag ermittelt. Dieser ergibt sich aus der monatlichen Nettokaltmiete unter Berücksichtigung von Zu- und Abschlägen aufgrund der Mietniveaustufe. Davon werden die Bewirtschaftungskosten abgezogen und so erhält man den jährlichen Reinertrag. Darauf wird noch ein Vervielfältiger angewendet, um den kapitalisierten Reinertrag zu erhalten. Addiert wird noch der abgezinste Bodenwert und daraus ergibt sich endlich der Grundsteuerwert.

Hinweis: Einige Bundesländer (Bayern, Baden-Württemberg, Hessen, Niedersachsen und Hamburg) haben hier eigene Modelle entwickelt, welche zum Teil von der obigen Systematik abweichen! Bayern bemisst die Grundsteuer bspw. nach einem reinen Flächenmodell. Maßgeblich sind nur die Flächen von Grund und Boden und die Wohn-/Nutzfläche der Gebäude, jeweils multipliziert mit einer eigenen Äquivalenzzahl.

Informationsschreiben

Eigentümer von Grundstücken sollen durch die jeweilige Finanzbehörde im Mai und Juni 2022 ein Schreiben mit allgemeinen Hinweisen zur Grundsteuerreform sowie konkreten Angaben zu ihrem jeweiligen Grundstück, für das eine Feststellungserklärung abgegeben werden muss, erhalten.

Was ist zu tun?

So zeitnah wie möglich alle für die Erklärung benötigten Informationen und Unterlagen sammeln und prüfen – das sind zum Beispiel:

– Gemarkung und Flurstück/Nummer bzw. Grundbuchauszug

– Fläche des Grundstücks

– genaue Wohnfläche (nicht mit der Grundfläche des Objekts zu verwechseln!)

– Eigentumsverhältnisse

– Grundstücksart (unbebaut, Wohngrundstück, andere Bebauung, …)

– Art der Nutzung

– Bodenrichtwert (z.B. über www.bodenrichtwerte-boris.de abrufbar)

– bisherige Einheitswertbescheide bzw. dessen Aktenzeichen

Wer sich jetzt immer noch traut diese Steuererklärung selbst zu erstellen, der möge sich bitte gut vorbereiten! Für alle anderen nochmals:

Sendet uns eine E-Mail an info@schulta-finanz.de und nennt die Objekte, für welche die Erklärung durchgeführt werden soll und wir leiten eure Anfrage weiter – nur so können die Sonderkonditionen gewährleistet werden.